现行个人所得税制度于2011年9月1日起施行。2011年9月至12月,我校伟德国际victor1946曾在《上海中医大报》部分版面连载相关信息。

几年来,随着我校教职员工收入的增长,对相关税收政策的关注度也随之提高。近期,伟德国际victor1946再次收集、整理个人所得税相关资料,以满足广大教职员工了解和学习相关制度的需求。

税率表

(工资、薪金所得适用)

级数 | 全月应纳税所得额 | 税率(%) | 速算扣除数 |

1 | 不超过1500元的 | 3 | 0 |

2 | 超过1500元至4500元的部分 | 10 | 105 |

3 | 超过4500元至9000元的部分 | 20 | 555 |

4 | 超过9000元至35000元的部分 | 25 | 1005 |

5 | 超过35000元至55000元的部分 | 30 | 2755 |

6 | 超过55000元至80000元的部分 | 35 | 5505 |

7 | 超过80000元的部分 | 45 | 13505 |

注:本表所称全月应纳税所得额是指每月收入额减除费用三千五百元以及附加减除费用后的余额。

计算公式:应纳税额 =(月收入-起征点)X 税率-速算扣除数

例1:张三当月收入额3400元,未超过3500元的个人所得税起征点,免税。

例2:李四当月收入额5000元,5000-3500=1500元,适用税级1,应纳税额=1500 × 3%=45元。

例3:王五当月收入额8000元,8000-3500=4500元,适用税级2,应纳税额=4500 × 10% -105= 345元。

例4:陈六当月收入额12500元,12500-3500=9000元,适用税级3,应纳税额=9000 × 20% -555= 1245元。

例5:赵七当月收入额38500元,38500-3500=35000元,适用税级4,应纳税额=35000 × 25% -1005= 7745元。

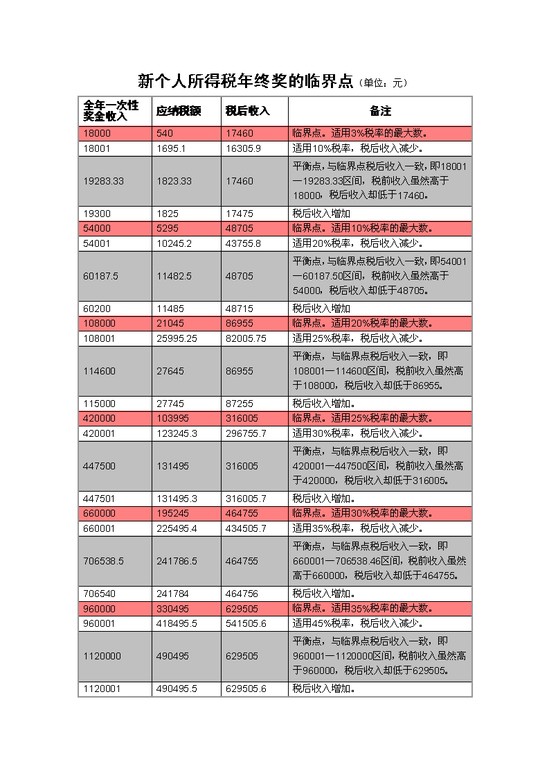

全年一次性奖金个人所得税的计算方法

2005年1月21日,《国家税务总局关于调整个人取得全年一次性奖金等计算征收个人所得税方法问题的通知》(国税发[2005]9号)对全年一次性奖金的计税作出了规定。其主要计算方法为:先将雇员当月内取得的全年一次性奖金,除以12个月,按其商数确定适用税率和速算扣除数。

应纳税额=雇员当月取得全年一次性奖金×适用税率-速算扣除数。

在一个纳税年度内,对每一个纳税人,该计税办法只允许采用一次。

实际应用过程中,在计算年终奖时,会出现个人所得税级矩得临界点,当个人取得年终奖刚好在临界点时,会出现税前收入比别人多,税后收入比别人少的情况,例如:

2014年11月,某单位甲、乙两人分别取得全年一次性奖金18000元、18000.06元,则:

某甲全年一次性奖金商数=18000÷12=1500,适用税率为3%,速算扣除数0

某乙全年一次性奖金商数=18000.06÷12= 1500.01,适用税率为10%,速算扣除数105。

某甲应纳税额=18000×3%-0= 540.00 元

某乙应纳税额=18000.06×10%-105=1695.01元

某甲税后收入=18000-540=17460.00 元

某乙税后收入=18000.06-1695.01=16305.05元

某乙比某甲多发了0.06元,多缴税款1155.01元,税后收入比甲某少了1154.95元。